来源:泓观卓见

作者:卓泓、王涵等

上周是5月FOMC会议缄默期前的最后一周,鲍威尔明确提出将考虑加息50bp,美联储票委布拉德提出了加息75bp的可能性。联储官员如何看待当前美国货币政策的节奏?市场预期如何?我们将在本文中分析。

市场:加息预期持续升温,美联储缩表在即。

-

加息:上周(2022年4月18日-2022年4月24日),联储官员就5月加息幅度给出了更加「鹰派」的态度,多位官员重申支持5月FOMC会议一次性加息50bp,圣路易斯联储主席布拉德甚至表示不排除美联储一次性加息75bp的可能性。根据CME Fedwatch数据,5月FOMC会议加息50bp的概率从一周前的90%上升至98%,2022年全年预期加息260bp,即如果单次加息25bp则加息超过10次。

-

缩表:本周更多的联储官员就美联储的缩表节奏进行表态,票委布拉德和戴利表示FOMC有望在下一次会议上决定并开始缩表。通胀预期走高叠加缩表预期,十年期美债收益率继续上行并高位震荡,一度突破2.9%。

通胀:市场通胀预期上升,内外部供应链压力反弹。

-

市场通胀预期持续上升。上周(4月18日-24日)国债Breakeven通胀率上升,一周前核心CPI见顶预期导致市场通胀预期轻微下行后,俄乌冲突对能源和农产品的扰动继续抬升市场通胀预期。

-

美国海上港口压力有所反弹。洛杉矶和长滩港在泊位及其外围等待的船只数量从上周的40只增加到了当前的48只,港口抛锚和进入泊位船舶的等待时间均有所上行,美国内外部供应链压力有所增加。

二季度供应链压力扰动下通胀或维持高位, 5月联储决策或鹰派超预期。虽然同比读数来看3月核心通胀有见顶迹象,但供应链压力、劳动力市场紧张、俄乌冲突三重压力下美国通胀二季度或维持高位。外部环境来看,俄乌冲突对欧洲和新兴市场次生影响较大,经济增长制约下欧央行大概率最早三季度开始收紧(详见4月17日报告《相较于美国,更需担心的是欧洲》),而对于美国的影响相对较小。联储大概率将利用二季度政策窗口期加速货币政策收紧的节奏,美债或继续承压。

风险提示:地缘政治风险超预期,联储货币政策收紧大幅超预期。

“通胀-联储收紧”线索追踪

市场:

-

5月加息50bp概率上行,联储缩表在即

(1)加息预期

(2)缩表预期

-

通胀:港口拥堵有所反弹,内外部供应链压力增加

风险提示:地缘政治风险超预期,联储货币政策收紧大幅超预期。

编辑/somer

未经允许不得转载:新聚网 » 观点 | 联储官员如何看待当前美国货币政策的节奏?市场预期如何?

新聚网

新聚网 本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果

本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果 特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼?

特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼? 據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。

據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。 特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入!

特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入! 美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5%

美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5% 和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

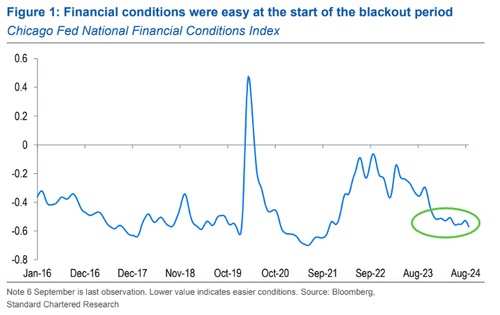

和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑