作者:赵文利、宋林、刘思桐

建银国际认为,上半年港股先后确认估值底(3.15)、政策底(3.16金稳会及其后系列稳增长、稳预期会议)和经济底(4月底5月初),下半年则可能迎来盈利底(中报前后)。港股下半年有望柳暗花明,波动中枢逐步抬高。

美国通胀有望阶段性见顶,而市场对货币政策过度紧缩导致经济衰退的担忧加剧。

全球大类资产年初迄今表现:大宗商品领跑,环球股市落后

投资者由交易通胀转向交易衰退预期,美联储鹰派峰值大概率已过,美元、美债息回落,有利舒缓新兴市场货币贬值和资金外流压力。

环球股市普跌,估值挤压为主

香港主要股指表现疲弱,截至6月1日,恒指、国指和科指年初迄今下跌9.0%、10.8%和21.8%,伴随预测市盈率大幅下滑8.8%、8.7%和23.6%,预测每股盈利变动-0.2%、-2.3%和2.3%。

港元汇率跌至弱方兑换保证后虽出现间歇性资金外流,但总体影响温和可控。

香港资金外流压力阶段性上升但仍可控

在美国快速加息的环境下,香港在未来几个月仍将面临一定的资金外流压力。港元汇率在5月11日跌至弱方可兑换保证,导致金管局后续不时需要干预汇率;预计银行总结余在下半年持续下滑,目前为3200亿港元左右。除了本轮以外,从2000年以来银行总结余下跌4次,其中两次导致香港利率上升明显上升。

恒指在过去几次港元汇率在弱方兑换保证的窗口表现较弱,也在1997-1998担心联系汇率制度稳健性的时候大跌,建银国际认为虽然港元汇率在短期内很可能维持在弱方兑换保证附近,但港元脱钩的系统性风险仍然可控,金管局仍然有很多工具捍卫港元汇率体系,在极端情况下,假若香港有需要,中央也会以其外汇储备施以援手。

建银国际流动性指标暗示港股本轮低点大概率已现

虽然香港流动性状况在恶化,股市跌的幅度超于流动性恶化的程度,建银国际香港市场流动性指数与恒指之间的累积利差进一步证实了2022年3月是一个转折点:在目前恒指的价值和流动性环境下,流动性状况对恒指是一个小幅顺风;由于货币政策力度加强,过去几次的拐点领先周期缩短,意味着港股本轮下行周期底部大概率已经出现。

长线投资者逢低买入港股

南下资金在年内持续买入:年初至6月2日,南下资金净买入1561亿港元。

外资ETF资金流在年内持续外流,反映散户看空香港市场,但大型公募基金在市场低迷时逢低买入,5月之后开始配置超跌的中概股。

根据香港投资基金公会的数据,虽然以香港为基地的基金在1季度整体来看是大量的净赎回,专注于香港市场的股票基金1季度净流入1.62亿美元。

8-9月将是重要的观察窗口

美国货币政策将到达重要的十字路口:市场认为美联储大概率将在6-7月议息会继续每次加息50基点,但对9月的议息会仍存较大分歧,下半年加息预期从5月初的高点回落,但在美联储官员发表意见之后仍然有波动。

若美联储货币政策风向有变,8月底Jackson Hole峰会及9月联储议息会将是重要的政策风向观察窗口。

若中美跨境监管沟通取得实质性进展,以及美国部分消减特朗普时代对华加征的关税,将成为市场进一步上行的催化剂。

7-8月中报季市场亦将检验和确认港股盈利底。

港股盈利预测3月以来显著下调,估值跌至历史低位后反弹

上半年港股先后确认估值底(3.15)、政策底(3.16金稳会及其后系列稳增长、稳预期会议)和经济底(4月底5月初),下半年则可能迎来盈利底(中报前后)。港股下半年有望柳暗花明,波动中枢逐步抬高。

八成板块估值低于五年历史均值

预计港股在2022年下半年大致震荡向上,恒生指数波动区间介于20000-25000点;国企指数波动区间介于6800-8700点;科技指数介于3800-5800点。

考虑到下半年风格再次切换的可能性,建议由超配价值转向在价值股和成长股之间平衡配置。

超配受益于稳增长政策的汽车、新基建,重拾并自下而上精选业绩能见度高的科技龙头和地产行业整合的受益者。

另外,建银国际认为,伴随疫情缓解,消费股有修复机会。香港回归纪念日临近,建议逢低收集本地金融地产股。

另外,建银国际认为,伴随疫情缓解,消费股有修复机会。香港回归纪念日临近,建议逢低收集本地金融地产股。

建银国际2022年下半年十大焦点股

编辑/irisz

未经允许不得转载:新聚网 » 下半年港股怎么看?整体走势有望柳暗花明,8-9月将是重要观察窗口

新聚网

新聚网 本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果

本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果 特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼?

特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼? 據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。

據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。 特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入!

特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入! 美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5%

美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5% 和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

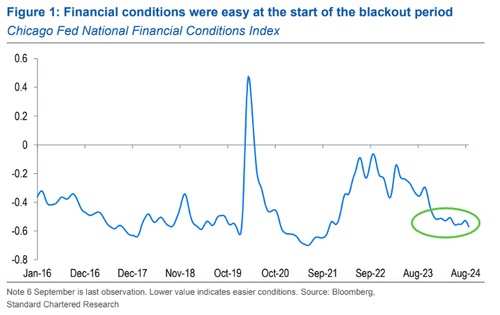

和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑