要点

受益于中美关系的持续回暖及政策利好持续,本月港股回暖明显。本月港股全面回暖,截至2023年11月27日,恒生科技、恒生综指、恒生香港35、恒生中国企业指数、恒生指数的涨跌幅分别为7.25%、3.00%、2.91%、2.79%和2.41%。

港股观点:有望持续回暖,关注TMT及“中特估”

市场观点:有望受益于三重利好。当前经济企稳回升趋势已经明朗,港股后续有望持续回暖。此外,由于美国通胀超预期回落,叠加近期非农、PMI数据降温,市场预期尽管美联储仍维持鹰派立场,但不会选择再度加息,海外流动性的释放也将利好于港股修复。

配置方向上建议关注:1)产业景气与AI主线并存的半导体、通信、电子等科技股。2)政治局会议强调,“切实提高国有企业核心竞争力”,建议继续关注“中特估”主题,包括建筑装饰、石油石化、银行、煤炭等行业。

风险提示:经济增长大幅不及预期;中美关系大幅恶化;发生超预期风险事件。

正文

11月份市场分化明显

本月港股回暖,一方面受益于中美关系的持续回暖。11月8日,中美两国气候特使及团队在美国加州举行的气候会谈圆满结束。双方围绕落实两国元首巴厘岛会晤精神,全面、深入交换意见,就开展气候变化双边合作与行动、共同推动《联合国气候变化框架公约》第二十八次缔约方大会取得成功达成积极成果。

11月15日,国家主席习近平在美国旧金山斐洛里庄园同美国总统拜登举行中美元首会晤。两国元首就事关中美关系的战略性、全局性、方向性问题以及事关世界和平和发展的重大问题坦诚深入地交换了意见。

另一方面政策利好持续,稳增长政策十分积极。近期陆续有一系列的稳增长政策出台,包括万亿特别国债发行、加强信贷均衡投放、地产政策持续优化等。这提升了投资者对于经济复苏向好的预期并推动经济持续复苏。

中国人民银行、国家金融监管总局、中国证监会11月17日联合召开金融机构座谈会提出,要落实好跨周期和逆周期调节的要求,着力加强信贷均衡投放,统筹考虑今年后两个月和明年开年的信贷投放,以信贷增长的稳定性促进我国经济稳增长。

三部门在17日的会议中要求,各金融机构坚持“两个毫不动摇”,一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷。加大保交楼金融支持,推动行业并购重组,积极服务保障性住房等“三大工程”建设。因此本月港股全面回暖,截至2023年11月27日,恒生科技、恒生综指、恒生香港35、恒生中国企业指数、恒生指数的涨跌幅分别为7.25%、3.00%、2.91%、2.79%和2.41%。

港股观点:后续有望持续回暖

当前经济企稳回升趋势已经明朗,港股后续有望持续回暖。国内经济企稳回升的趋势已经明朗。7月政治局会议释放出明确的稳增长信号,随政策落地见效。继8月经济数据边际好转、9月数据继续恢复后,10月经济数据整体表现平淡,固投增速不及预期,社零两年复合增速出现回落。经济恢复虽遇波折,但仍处在弱复苏的轨道之中。

向前看,诸多积极因素依然值得期待,内需方面,万亿新增国债和专项债提前批即将启动发行,房地产“三大工程”相关部署预计将加快落地,对冲房地产投资下滑压力,总量和结构货币政策也将予以积极配合;外需方面,美联储加息基本结束,美国库存接近低位,四季度出口增速有望回正。经济修复的预期将进一步增强,从而支撑港股上行。

美联储未来加息概率降低,海外流动性的释放利好于港股的修复。由于美国通胀超预期回落,叠加近期非农、PMI数据降温,市场预期尽管美联储仍维持鹰派立场,但不会选择再度加息。美联储加息周期的结束利好于港股流动性的回暖。

配置方向上建议关注:1)产业景气与AI主线并存的半导体、通信、电子等科技股。2)政治局会议强调,“切实提高国有企业核心竞争力”,建议继续关注“中特估”主题,包括建筑装饰、石油石化、银行、煤炭等行业。

风险提示

1、经济增长大幅不及预期;2、中美关系大幅恶化;3、发生超预期风险事件。

编辑/tolk

未经允许不得转载:新聚网 » 光大證券12月金股組合:把握歲末行情,價值板塊更值得配置

新聚网

新聚网 本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果

本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果 特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼?

特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼? 據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。

據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。 特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入!

特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入! 美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5%

美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5% 和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

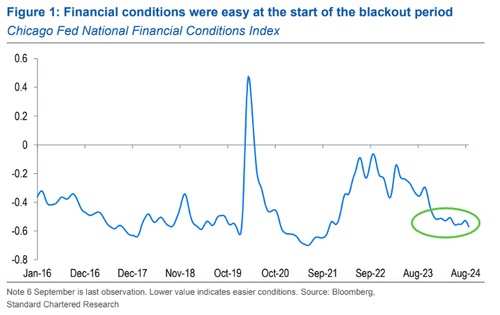

和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑