两周前,美股大空头之一的美国银行首席策略分析师Savita Subramanian终于屈服了,将标准普尔今年年底目标价从4000点上调到4300点。

Subramanian之所以毫不犹豫地放弃其长期的看跌观点,一个重要的因素是,不少客户一直在追问美银:

如果市场情绪真的这么消极、如果每个人都在抛售美股,那么为什么标普500指数的市盈率还能维持在20倍?

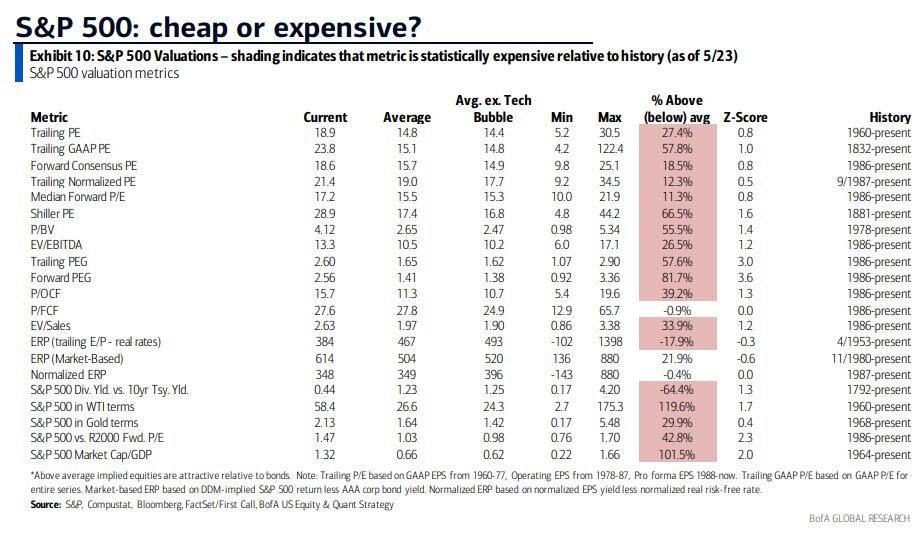

Subramanian表示,从大多数指标来看,美股确实在统计上处于被高估的水平。事实上,按照她的评估,美股的20个指标中有18个被高估,仅由于悲观的资本支出预期导致自由现金流和按照历史水平标准化的每股收益并未被高估。

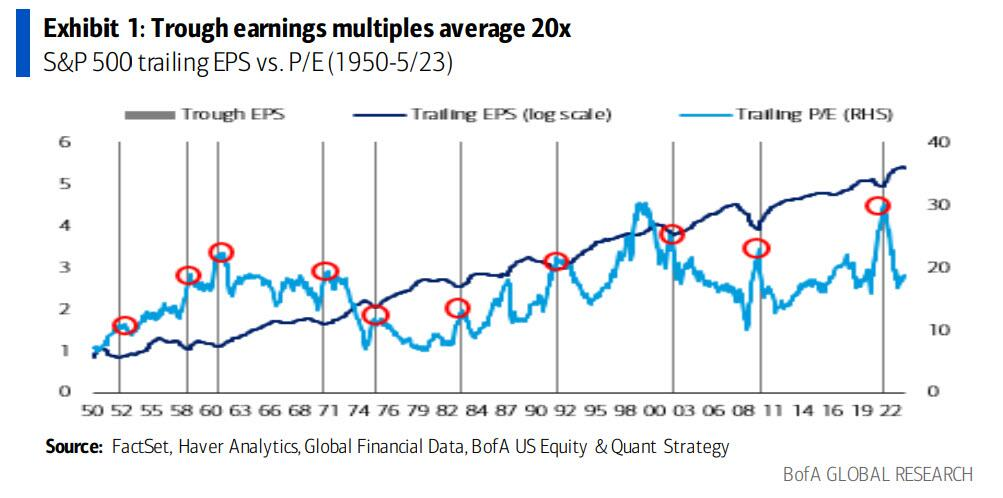

Subramanian表示,美股的盈利衰退已经持续几个季度,预计EPS将在今年第三季度触底。当然,在上市公司盈利下降时,市盈率会上升。

所以,Subramanian认为,为什么在“每个人都看跌”的市场情绪中,美股依然能够保持20倍的市盈率。如下图所示,在过去50年中,当上市公司盈利达到谷底时,标普500指数的市盈率恰好是20倍。

那么,标普500指数的市盈率和哪些因素相关呢?

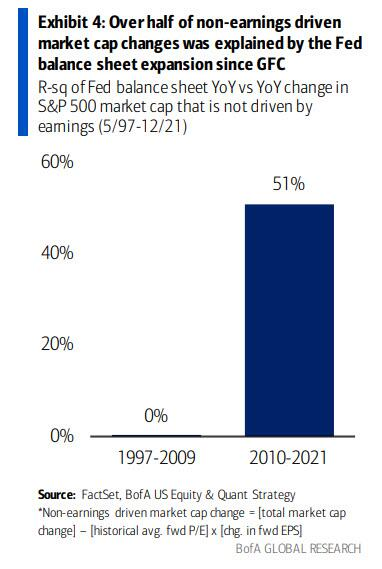

Subramanian的回答是,自全球金融危机以来,标普500指数估值与量化宽松的相关性远高于收益、交易量或其他因素。

事实上,美国银行的分析显示,自2010年以来,美联储的量化宽松解释了美国超过一半的盈利增长,而超大型成长型股票的市盈率与量化宽松的相关性甚至更高。如今,随着美联储量化紧缩,Subramanian预计这类公司的股价将受到更大压力。

还有一些可能更值得注意的事情:根据Subramanian的统计,排除掉50只最大的股票,标准普尔500指数的市盈率仅为15倍,低于历史平均水平的18倍:

大多数周期性股票的风险溢价高于反映衰退风险的平均水平,而防御性和长期增长股票的风险溢价较低。

Subramanian最后指出:

标准化(而非追踪)收益的估值具有很强的解释力,但仅限于长期回报。历史市盈率对短期回报的预测能力很低。

编辑/Jeffrey

未经允许不得转载:新聚网 » 如果每个人都看空市场,为什么标普500市盈率还能有20倍?

新聚网

新聚网 本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果

本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果 特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼?

特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼? 據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。

據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。 特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入!

特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入! 美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5%

美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5% 和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

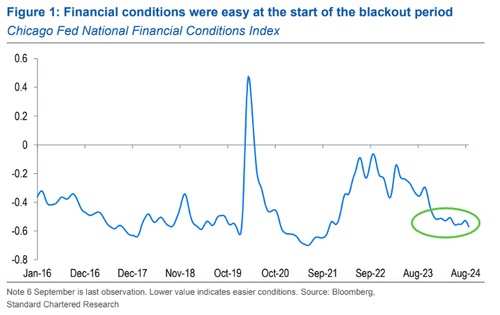

和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑