霍华德·马克斯的《投资最重要的事》是国内很多投资人必读之作,在那之后,他又用《周期》这一本书的篇幅来讲周期这一话题。

诚如他所说,「面对周期,我们或许永远不会知道要去往何处,但最好明白我们身在何处。」

我们到底身在何处?现在有没有处在周期的底部?我们的情绪多大程度影响了当下的选择?在这样一个大周期的环境里,或许这些才是我们要静下来好好思考的。

当很多匪夷所思的事情发生时,要再看周期。

橡树资本创始人、投资大师霍华德·马克斯说:「在所有人都相信某种东西有风险的时候,他们不愿购买的意愿通常会把价格降低到完全没有风险的地步。」

霍华德·马克斯的《投资最重要的事》是国内很多投资人必读之作,在那之后,他又用《周期》这一本书的篇幅来讲周期这一话题。

诚如他所说,「面对周期,我们或许永远不会知道要去往何处,但最好明白我们身在何处。」

我们到底身在何处?

现在有没有处在周期的底部?

我们的情绪多大程度影响了当下的选择?

在这样一个大周期的环境里,或许这些才是我们要静下来好好思考的。

「这次不一样」,是投资世界最危险的5个字

1,当其他人采取高风险的行为时,我们更需要谨慎行事。

2,「这次不一样」,是投资世界最危险的5个字,特别是在市场价格走到历史上极端估值水平时就更加危险,可是这个时候说「这次不一样」的人特别多。

3,一定要记住,当事情看起来「好到不像真的」时,它们通常不是真的。

4,「最坏情况」只意味着「我们过去见过的最坏情况」,但它并不代表未来事件不可能更糟。

5,最大的投资风险存在于最不容易被察觉的地方,反之亦然。

6,当人人都相信某种东西没有风险的时候,价格通常会被哄抬至蕴含巨大风险的地步。

在所有人都相信某种东西有风险的时候,风险是最小的

7,如果更高风险的投资确实能够可靠地产生更高的收益,那么它就不是真的高风险了!

8,如果一个风险在当前市场上,大多数投资者都认为会发生,那么这就不是风险;如果大多数投资者都认为某件事未来不会发生,那么这件事就是风险之所在。

9,在所有人都相信某种东西有风险的时候,他们不愿购买的意愿通常会把价格降低到完全没有风险的地步。广泛的否定意见可以将风险最小化,因为价格里所有的乐观因素都被消除了。

10,投资最有趣的一件事是它的矛盾性:最显而易见、人人赞同的事,最终往往被证明是错误的。

好赚的大钱,来自做别人不愿意做的事情

11,好赚的大钱,是来自于做别人不愿意做的事情。如果你做的事情大家也都急着要做,并且跟你抢着做,你只有在出钱最高的时候才能做,这就意味着不可能成功。如果你是要买入,别人都不愿意买,你就可以低价买入,有很好的回报。

12,当发生危机时,我们需要赚钱。赚钱有两个前提条件,第一得有钱,第二得有种,敢花这笔钱,当两者都具备,这就是成功的公式。

13,在恐慌的时候,人们用百分之百的时间确定不会有任何损失……其实在这个时候,他们应该担心的反而是,可能会错失极佳的投资机会。

14,当刀子停止下落,尘埃已然落定,不确定性得到解决的时候,利润丰厚的特价股也将不复存在。

仅仅做与大众相反的投资是不够的,还必须知道大众错在哪里

15,仅仅做与大众相反的投资是不够的。你必须保证自己在进行逆向投资的时候,不仅知道它们与大众的做法相反,还知道大众错在哪里。只有这样你才能坚持自己的观点。

16,成功的投资不在于「买好的」,而在于「买得好」。

17,有最棒的投资便宜货的地方,通常是那些没有人发掘的地方,或者没有人重视的地方。

18,我们的目标就是寻找估价过低的资产,最好的机会通常是在大多数人不愿做的事情中发掘出来的。

19,便宜货的价值在于其不合理的低价位,因而具有不寻常的收益–风险比率,它们就是投资者的圣杯。

20,重大底部出现在人人都忘记潮水仍会上涨的时候。那就是我们期望的时机。

周期肯定会直到永远

21,面对周期,我们或许永远不会知道要去往何处,但最好明白我们身在何处。

22,上涨肯定不会直到永远,但是周期肯定会直到永远。

23,大多数人都知道,大涨之后必有大跌。不过只有极少数人能够看明白,真相是大涨引发大跌。我们要明白以下两点:第一,大涨之后的周期性调整不会是温和的、逐渐的、没有痛苦的;第二,没有大涨就不可能有大跌。

24,投资人记不住过去的事,进一步加强了周期的影响力。

25,大多数趋势最终总会发展过度,较早意识到这一点的人会因此而获利,较晚参与进来的人则因此而受到惩罚。

26,卓越投资人必须具有怀疑主义,「当乐观主义过度的时候,怀疑主义会召唤悲观主义;但是当悲观主义过度的时候,怀疑主义也会召唤乐观主义。」

27,不要过于关注每天市场短线的上涨和下跌,这些都是如芝麻一般的小事,而要关注一生只有一次的周期走到极端的情况,这才是如西瓜一般的大事。

28,即使市场过度发展,记住,「估价过高」与「明天就会跌」是截然不同的。

投资是反直觉的

29,在投资事件中,每件重要的事都是反直觉的,每件大家都觉得很明显正确的事,其实都是错误的。

30,每个人都相信世上总有东西会永远有效,但正是此时那个东西肯定会变得不再有效了。

31,如果真的每个人都认识到了市场涨得太高,那么市场就根本不会涨得那么高了。

32,投资人心理像钟摆一样,很多时间都在走极端,要么走向一个极端,要么走向另一个极端,投资人很少停留在中心点上,很少走令人幸福快乐的中庸之道。

33,那些天生不容易情绪化的人,做起投资来会容易得多。缺少情绪是上天赐予投资人的一大优点。它在投资上是优点,但是在其他领域,比如在婚姻上,可能就是上天给你的一大缺点了。

34,追随在某个时间点流行的趋势,可能会导致投资者走在一条舒适但方向错误的道路上。

如果我们避免损失,获利就会不请自来

35,无论基本面有多好,人类的贪婪与犯错倾向都会把事情搞得一团糟。

36,如果我们避免损失,获利就会不请自来。

37,只预测正确并不能确保投资成功,你必须比其他投资人预测得更加准确,才能确保你的投资更加成功。

38,同样的道理,你并非一定要完全正确才能获得投资成功:你只要错得比其他投资人更少就行了。

39,投资成功并不是来自拥有一个正确的预测,而是来自拥有一个超越大众的卓越预测。

在你得不到你想要的东西时,你得到的是经验

40,成功的投资往往只会教给人两点经验:一是赚钱很容易,二是根本不用担心风险。这是两个特别危险的伪经验。

41,”在你得不到你想要的东西时,你得到的是经验。”好光景只会带来坏经验:投资很容易,你已经了解投资的秘密,你不必担心风险。

42,人与其他物种的区别之一是,我们不必亲身经历某件事情便能知道它的危险性。我们不需要通过烧伤自己来验证我们不应坐在滚烫的火炉上的事实。但是在牛市中,人们往往会丧失这种能力。

43,成功本身孕育了失败的种子,失败本身也孕育了成功的种子。

不能让社会来为我们定义什么是成功

44,我最重要的经验之一就是不能让社会来为我们定义什么是成功。社会可能定义成功就是最多的钱,最好的车,最好的房子。但是如果这个不适合我们,就不应该去追逐。

45,世界上最糟糕的事情是花一生的时间追逐社会为你安排的目标,然后在人生最后阶段发现自己浪费了时间。

46,对未来趋势,你知道得比别人更多,即占有知识优势,就足以让你取得长期投资成功。

47,广泛阅读对于日后从事投资是非常好的预习。阅读的重要性不言而喻,而且要阅读各行各业的书籍,不仅仅局限于投资领域,比如阅读科技领域的专业书籍,你可以发现它跟投资如此不同,却又有着千丝万缕的联系……

48,当你寻找职业发展方向时,最重要的两件事就是:找到可以利用优点而又不暴露太多缺点的东西,和做一些自己喜欢的事情。

49,在投资的世界里,没有哪些知识会永远有效。

50,嫉妒比贪婪更具负面影响,是人性里危害最大的一个方面。投资者大多难以接受别人赚钱比自己多这一事实。

编辑/Viola

未经允许不得转载:新聚网 » 如何面对周期?霍华德·马克斯:最好明白我们身在何处

新聚网

新聚网 本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果

本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果 特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼?

特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼? 據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。

據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。 特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入!

特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入! 美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5%

美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5% 和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

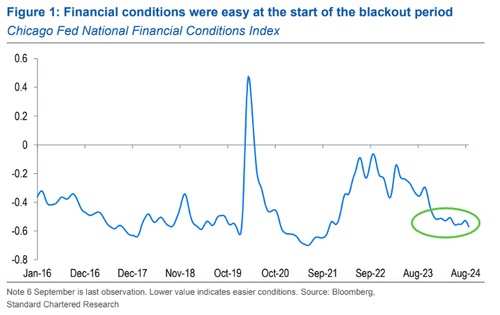

和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑