随着美联储货币政策将从过去的收紧转向宽松,嗅觉灵敏的投资者也在进一步追问,在全球货币政策转向、利率迎来下降、新一轮的流动性宽松周期即将到来的时刻,哪些资产有望迎来投资机会?

除了此前文章提及的医疗股、公共事业股、必需消费品、通讯服务外,本篇文章将为牛友们带来美联储降息周期下另一大受惠行业——金融股。

从今年行业表现来看,金融股走势强劲, SPDR金融行业ETF (XLF.US) 年内累计升近22%,同期$标普500指数 (.SPX.US)$升幅仅16%。

降息周期下,金融股有望脱颖而出

尽管今年来,巴菲特最近减少了对美国银行的巨额投资,给金融行业的情绪带来了负面影响。但是,期权市场的布局以及最近的股市表现显示,激进的投资者开始为显著的收益做准备。

从今年金融行业的表现来看,金融巨头们年内齐齐创下历史新高,其中包括:

美国第一大商业车险巨头 前进保险 (PGR.US) 年内涨幅逾60%,美保险巨头 好事达 (ALL.US) 、$伯克希尔-B (BRK.B.US)$ 、美国最大健康国际 (02211.HK)保险公司 美国家庭寿险 (AFL.US) 、全球最大保险经纪公司之一 亚瑟加拉格尔 (AJG.US) 均涨超33%。

另外,美国私募巨头 KKR & Co (KKR.US) 、支付巨头 美国运通 (AXP.US) 、银行巨头 摩根大通 (JPM.US) 及 高盛 (GS.US) 、金融科技巨头 费哲金融服务 (FI.US) 年内也均涨超29%。

除了这些金融股外,美股市场上还有很多与金融相关的ETF值得投资者留意,目前规模最大的5只ETF包括 SPDR金融行业ETF (XLF.US) 、 金融ETF-Vanguard (VFH.US) 、 区域银行指数ETF-SPDR KBW (KRE.US) 、 金融指数ETF-iShares Dow Jones (IYF.US)、 3倍做多金融指数ETF-Direxion (FAS.US) 年内涨幅在9%-60%区间。

降息周期下,金融行业有何优势?

金融行业在降息周期中蕴含着巨大的投资机会。原因如下:

降息政策直接降低了金融机构的资金成本,拓宽了利润空间。银行可以以更低的利率获取资金,然后以较高的利率贷出,从而增加利差收入。

同时,证券市场的活跃度也往往会在降息周期中提升,券商的经纪业务、投行业务和资管业务都有望迎来增长。

保险行业也受益于降息,较低的利率环境促使更多人寻求保险产品来保障资产和规划未来。

富国银行表示,在经济软着陆与预期降息的情况下,银行股有望反弹,且跑赢基准指数。该行分析称,以史为鉴,在没有出现经济衰退情况下的降息对银行股向来是有利的。

比如,1995年、1998年、2019年,降息都刺激了美股银行股上升。最初一到两周内会短暂下跌约6%,之后就又会大幅上涨,一般最终高点会比降息初期后的低位高约21%。同时,在经济软着陆背景下,美股银行股在首次降息后的季度涨幅,会超出标普500指数近10%。

不过,富国银行也警示,如果降息伴随着衰退,那么银行股的前景将不甚乐观。比如,在历史上的1989年、2001年和2007年,银行股在首次降息后不仅略有下跌,而且在接下来的多个季度中持续表现不佳,银行股整体走势落后于标普500指数约4%。

同时,该行也提示称,银行股反弹的投资窗口期主要集中在首次降息后的第一个季度。在过去8个降息周期中的7个中,银行股在首次降息后3~12个月的整体表现仍落后于标普500指数。因此,该行分析师团队强调,投资者行动要快,才能把握住降息初期的获利机会。

此外,投资者也押注区域银行股可能会因美联储降息补涨,因为降息会给此前陷入困境的地区银行提供急需的压力缓解。

Yardeni Research首席市场策略师沃勒斯坦恩称:接下来,未来六个月美联储逐步降息对那些信用质量相当差的银行来说真的很有帮助。因此,可能会出现区域银行股的追赶交易。

![]() 美国降息预期拉满?对利率敏感的长债,细价股,生物科技股等资产受惠反弹,提早部署的牛友已赢到收益!如果您还不确定在降息周期中配置哪些资产?如何配置?即睇《降息投资懒人包》课程,附最全攻略>>

美国降息预期拉满?对利率敏感的长债,细价股,生物科技股等资产受惠反弹,提早部署的牛友已赢到收益!如果您还不确定在降息周期中配置哪些资产?如何配置?即睇《降息投资懒人包》课程,附最全攻略>>

编辑/Somer

未经允许不得转载:新聚网 » 聯儲局減息佈局策略來了!伯克希爾、高盛等金融巨頭屢創新高,如何把握投資機會?

新聚网

新聚网 本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果

本週美股牛股 | 幣圈利好頻傳!Coinbase周累漲超22%,加密監管指引將被撤銷;生物製藥公司SMMT今年累漲超105%,最新肺癌藥物試驗取得積極成果 特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼?

特朗普「變臉」黃金巨震!後續金價何去何從,需要留意什麼? 據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。

據港交所文件:滬上阿姨(上海)實業股份有限公司通過港交所上市聆訊。 特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入!

特朗普放棄撤換鮑威爾的原因:財長和商務部長緊急介入! 美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5%

美股早市 | 特朗普關稅立場軟化!納指漲超3%,亞馬遜漲超7%,特斯拉、英偉達漲超4%;中概股全線飆升,小鵬漲超10%,拼多多漲超5% 和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

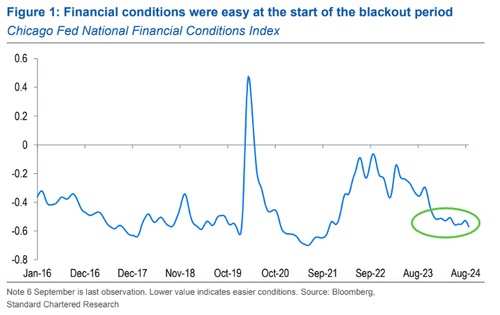

和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑