近几周来,熊市重创了各类股票型基金,但对价值型基金的冲击不及成长型基金那么大。

5月9日,标准普尔500指数5月9日暴跌3.2%,以科技股为主的纳斯达克综合指数暴跌4.3%,较2021年11月的峰值下跌逾27%。

以增长为导向的股票(其中许多估值过高,押注未来收益而非当前收益)损失很大。为股市进一步下挫做准备的投资者可能希望寻找那些受损较小、较为便宜的标的,但并非所有的价值型基金表现都是一样的。

总体而言,今年大盘股的表现好于小盘股,因为投资者偏向于押注规模较大的公司,他们认为大公司将拥有更多的财务资源,以便更好地度过潜在的衰退。

规模54亿美元的先锋超级股价值ETF (MGV)的表现完美印证了这一点。该基金持有150只便宜的股票,平均市值为1580亿美元。前10大持仓公司,包括伯克希尔-哈撒韦(BRK.A)、联合健康(UNH)、强生(JNJ)和摩根大通(JPM)等,占了投资组合的四分之一以上。

今年以来,标准普尔500指数下跌了16%,而先锋超级股价值ETF仅下跌了5%。但该基金的估值并不比现在的市场便宜多少,该基金目前的市盈率为15倍,略低于标准普尔500指数的18倍。

虽然今年小盘价值型基金普遍落后于大盘股基金,但规模达1.61亿美元的安硕美国小盘价值型ETF(SVAL)是个例外。与拥有1400多只股票的安硕罗素2000价值股指数ETF (IWN)相比,SVAL只持有250只具有显著价值特征的小盘股。前几大持仓包括西蒙斯第一国际公司(SFNC)、CVR 能源公司(CVI)和 Caleres 公司(CAL)。

这种集中度意味着SVAL的估值低于同行:晨星公司的数据显示,SVAL基金的股票平均市盈率为8.9倍,而IWN为10.7倍。在5月9日的抛售潮中,IWN下跌了近3.5%,而SVAL仅下跌了1.6%。在过去的一个月里,SVAL的表现比IWN高出了4个百分点。

即使在同一个市值范围内,价值型基金的选股和权重也会有很大区别。

例如,安硕标准普尔500价值型ETF (IVE)和景顺标准普尔500纯价值型ETF (RPV)就使用了完全相同的价值指标,在标准普尔500指数中挑选了较为便宜的股票。但仔细观察就会发现,RPV的投资组合选择性和集中度要高得多,而IVE则包含了更多可能同时具有价值和增长特征的股票。

另一个重大区别是:在RPV中,股票越便宜,其占投资组合的权重就越大,而IVE则根据市值来衡量其持仓权重。因此,这两只基金今年的表现非常不一样:IVE下跌了7.4%,而RPV却上涨了0.8%。不过,随着市场继续下跌,这种差异似乎已经消失:在5月9日的抛售潮中,这两只基金都下跌了2.5%。

另一种实现收益最大化和避免损失的方法是监控潜在选股的价格走势。例如,市值5900万美元的景顺标普500价值与势头基金(SPVM)在标准普尔500指数中选择了200只估值最低的股票,但只投资于近期价格上涨幅度较大的50%的股票。

这种趋势跟踪策略在今年年初表现良好:从1月到3月,SPVM上涨了近5%,而IVE下跌了0.6%。但与 RPV 类似,动量追逐似乎在第二季度失去了魔力:SPVM和IVE在过去一个月都下跌了近7%。在5月9日的抛售潮中,SPVM遭受的损失更大,下跌了3.4%。

随着势头停止发挥作用,股价诱人的高质量公司可能是一个很好的避风港。例如,价值2.22亿美元的美国世纪斯托克美国优质价值ETF(VALQ)不仅根据估值,而且还根据盈利能力、盈利质量和股息增长等基本指标来筛选和衡量股票,这有助于避免因某种原因而廉价的高风险赌注,即所谓的「价值陷阱」。

该基金还支付了3.2%的丰厚股息收益率。在过去的一个月里,该基金下跌了4%,而 IVE 的跌幅更大,为6.7%。

编辑/phoebe

未经允许不得转载:新聚网 » 价值型基金也许是美股熊市避风港

新聚网

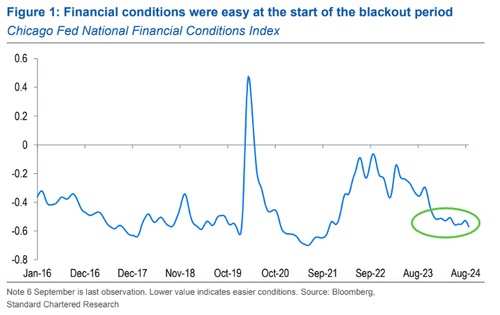

新聚网 和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

和多數人唱反調!渣打堅持預計本週25點子減息,列舉50點子預期七大質疑

美股收盤 | 標普、道指盤中創下新高,中概股表現亮眼,理想汽車漲超12%

美股收盤 | 標普、道指盤中創下新高,中概股表現亮眼,理想汽車漲超12% 摩根大通與蘋果深入談判,有望從高盛手中接管蘋果信用卡項目

摩根大通與蘋果深入談判,有望從高盛手中接管蘋果信用卡項目 成交額TOP20 | 微軟漲近1%,擬回購多達600億美元並提高派息;沃爾瑪跌超2%,已清倉所持達達全部股份

成交額TOP20 | 微軟漲近1%,擬回購多達600億美元並提高派息;沃爾瑪跌超2%,已清倉所持達達全部股份 成交額TOP20 | 英偉達周漲近16%;優步收高6.45%,推出無人駕駛出租車服務

成交額TOP20 | 英偉達周漲近16%;優步收高6.45%,推出無人駕駛出租車服務